Depuis le 1er janvier 2019, les contribuables sont soumis au prélèvement à la source et sont tenus d’effectuer leur déclaration d’impôt sur le revenu en ligne.

Le non-respect de cette obligation entraîne une amende de 15 € par déclaration ou annexe à compter de la deuxième année au cours de laquelle le manquement est constaté.

Les contribuables qui ne seront pas en mesure de réaliser cette télédéclaration sont dégagés de cette obligation.

À condition qu’ils le fassent savoir à l’administration, ils conserveront la possibilité d’accomplir leur déclaration sur formulaire papier.

Les principaux changements à retenir

- augmentation inhabituelle du barème de l’impôt pour tenir compte de l’inflation (5,4%)

- hausse du barème kilométrique

- relèvement de 52% du plafond des dépenses pour frais de garde de jeunes enfants, pour le calcul du crédit d’impôt

- prise en compte des frais de covoiturage en cas d’option pour les frais réels

- veuves d’anciens combattants : l’octroi de la demi-part supplémentaire assoupli

- revalorisation de 50% du plafond de défiscalisation des heures supplémentaires

- numéro de téléphone à renseigner pour la déclaration en ligne, afin de sécuriser la mise à jour des coordonnées bancaires

Le détail de ces principales nouveautés en 2023 se trouve ici

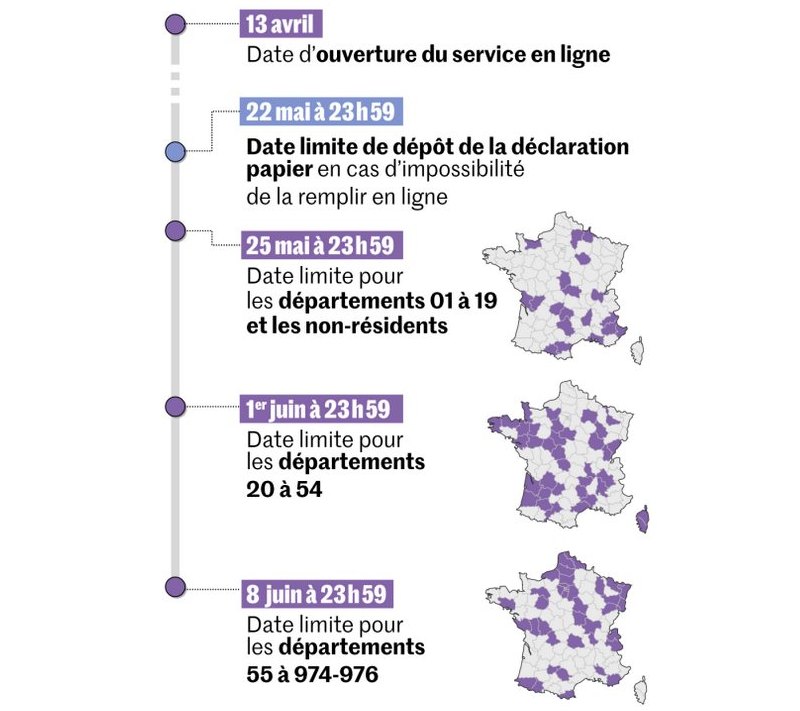

Dates limites de dépôt de la déclaration de revenus

À partir du 13 avril 2023, vous pourrez remplir votre déclaration en ligne et la faire parvenir à la Direction générale des Finances Publiques (DGFIP).

Les dates limites de déclaration pour les trois zones

Déclaration papier (en cas d’impossibilité à la faire en ligne) : jusqu’au lundi 22 mai 2023

Depuis 2019, l’ensemble des foyers fiscaux ont l’obligation de déclarer en ligne. Néanmoins si vous n’êtes pas en mesure de déclarer vos revenus par internet, vous pouvez utiliser la déclaration papier.

La date limite de dépôt des déclarations est fixée au lundi 22 mai à 23h59 (y compris pour les français résidents à l’étranger), le cachet de la Poste faisant foi.

Pour rappel, vous pouvez déclarer vos revenus sur formulaire papier si vous remplissez l’une des conditions suivantes :

- votre résidence principale n’est pas équipée d’un accès à internet

- elle est équipée d’un accès à un internet mais vous n’êtes pas en mesure de faire votre déclaration en ligne.

Seuils d’exonération d’impôt sur le revenu de 2022 :

Vous ne paierez pas d’impôt sur le revenu si vos revenus ne dépassent pas les seuils d’exonération.

Il convient de distinguer les seuils selon la situation matrimoniale en raison de la décote, dont le montant diffère en fonction de ce critère.

Ces seuils d’exonération d’impôt sur le revenu tiennent compte de :

- le barème de l’impôt : le taux d’imposition est nul jusqu’à 10 777 € (voir le barème 2023 plus bas).

- la décote : elle est appliquée dès que votre impôt est inférieur à 1 841 € pour un célibataire, concubin, veuf ou divorcé et à 3 045 € pour un couple marié ou pacsé.

- la franchise de 61 € : vous n’avez pas à payer l’impôt s’il est inférieur à 61 € (après décote et réductions d’impôt mais déduction des crédits d’impôt). Vous êtes dans ce cas non recouvré. Les seuils correspondent donc aux revenus au-delà desquels l’impôt est au moins égal à 61 €.

Seuils pour une personne seule et pour des personnes soumises à imposition commune

| Montant du revenu net imposable en dessous duquel vous n’aurez pas d’impôt à payer * | ||

| Nombre de parts | Célibataire, divorcé, séparé ou veuf | Couple soumis à imposition commune |

| 1 | 16 372 € | — |

| 1,5 | 21 760 € | — |

| 2 | 27 149 € | 30 558 € |

| 2,5 | 32 537 € | 35 947 € |

| 3 | 37 926 € | 41 335 € |

| 3,5 | 43 314 € | 46 724 € |

| 4 | 48 703 € | 52 112 € |

| 4,5 | 54 091 € | 57 501 € |

| 5 | 59 480 € | 62 889 € |

* En dessous de ces seuils, les contribuables sont donc exonérés d’impôt sur le revenu 2023, après application de la décote et du seuil de 61 € en deçà laquelle l’impôt n’est pas mis en recouvrement.

Par exemple, un célibataire ne paiera pas d’impôt si son salaire (avant abattement) est inférieur à 17 280 €. Après l’abattement de 10 % pour frais professionnels, le revenu imposable est de : 17 280 x 0,9 = 15 552 €.

Barème fiscal 2023 : imposition des revenus 2022

Le barème de l’impôt 2023 (sur revenus 2022) est revalorisé sur la base d’une inflation de 5,4% :

| TRANCHE DU REVENU 2022 (Quotient familial) |

TAUX D’IMPOSITION (TMI) |

| Jusqu’à 10 777 euros | 0 % |

| de 10 778 à 27 478 euros | 11 % |

| de 27 479 à 78 570 euros | 30 % |

| de 78 571 à 168 994 euros | 41 % |

| Supérieur à 168 995 euros | 45 % |

Exemple de calcul de l’impôt sur les revenus 2021

Le barème de l’impôt permet de calculer l’impôt sur le revenu à partir du quotient familial (QF).

Prenons l’exemple d’un couple sans enfant percevant 40 000 € de revenu net imposable en 2022. Le foyer dispose de 2 parts fiscales, ce qui donne un QF de 20 000 € (40 000 / 2).

Son TMI est de 11 % car son QF est situé entre 10 778 et 27 478 €.

Calcul de l’impôt : (20 000 – 10 778) x 11 % = 1 014

Impôt brut = 1 014 x 2 = 2 028 €

Réception des avis d’impôt : entre le 25 juillet et le 5 août 2023

Sauf cas particuliers, votre avis d’impôt sur le revenu sera disponible dans votre espace Particulier, selon votre situation, entre le 24 juillet et le 4 août 2023.

Le calendrier ci-dessous, distingue les dates de mise à disposition en fonction de votre situation :

Calendrier de réception des avis d’impôt

| Votre calendrier | Votre avis arrivera dans votre espace Particulier | Si vous avez choisi de conserver un avis papier, il arrivera |

| Vous bénéficiez d’un remboursement | Entre le 24 juillet et le 4 août 2023 | Entre le 28 juillet et le 31 août 2023 |

| Vous n’avez (plus) aucun montant à payer | Entre le 1 août et le 31 août 2023 | |

| Vous avez un montant à payer | Entre le 28 juillet et le 4 août 2023 | Entre le 4 août et le 25 août 2023 |

A propos des justificatifs

Vous n’avez plus à joindre à la déclaration déposée (papier ou par Internet) les justificatifs des dépenses déductibles et celles qui ouvrent droit à une réduction ou un crédit d’impôt comme la cotisation syndicale. L’administration pourra vous les demander ultérieurement (jusqu’au 31 décembre 2025 pour l’imposition des revenus de l’année 2022). Veillez à bien les conserver !

Vous devrez toutefois indiquer sur la déclaration les noms et adresses des bénéficiaires des pensions alimentaires que vous avez versées, des frais de garde des jeunes enfants et des salariés que vous employez à votre domicile.

Si vous optez pour les frais réels, vous êtes toujours tenu d’en joindre la liste détaillée.

– – – – – – – – – –

Frais professionnels : les barèmes kilométriques 2023 pour les voitures et les deux-roues

Vous effectuez vos déplacements professionnels en voiture ? Vous optez pour le régime des frais réels déductibles ? Les nouveaux barèmes kilométriques qui s’appliquent aux dépenses effectuées en 2022 pour les voitures et les deux-roues ont été publiés le 7 avril 2023 au Journal officiel (Arrêté du 27 mars 2023 fixant le barème forfaitaire permettant l’évaluation des frais de déplacement relatifs à l’utilisation d’un véhicule par les bénéficiaires de traitements et salaires optant pour le régime des frais réels déductibles )

Barème kilométrique applicable aux voitures

En se basant sur ces barèmes, les salariés et les travailleurs indépendants peuvent évaluer leurs dépenses durant leurs déplacements professionnels et demander aux services fiscaux la déduction de leurs frais réels pour l’impôt 2023 sur les revenus 2022.

| Barème kilométrique applicable aux voitures (en €) | |||

| Puissance administrative (en CV) | Distance (d) jusqu’à 5 000 km | Distance (d) de 5 001 km à 20 000 km | Distance (d) au-delà de 20 000 km |

| 3 CV et moins | d x 0,529 | (d x 0,316) + 1 065 | d x 0,370 |

| 4 CV | d x 0,606 | (d x 0,340) + 1 330 | d x 0,407 |

| 5 CV | d x 0,636 | (d x 0,357) + 1 395 | d x 0,427 |

| 6 CV | d x 0,665 | (d x 0,374) + 1 457 | d x 0,447 |

| 7 CV et plus | d x 0,697 | (d x 0,394) + 1 515 | d x 0,470 |

Exemple : pour 4 000 kilomètres parcourus à titre professionnel en 2022 avec un véhicule de 6 CV, le contribuable peut faire état d’un montant de frais réels égal à 2 660 € (4 000 km x 0,665) pour la déclaration de revenus faite en 2023.

À noter : Depuis 2021, le montant des frais de déplacement calculés à partir de ces barèmes est majoré de 20 % pour les véhicules électriques.

À savoir : Ces barèmes sont calculés en fonction de la puissance du véhicule et du nombre de kilomètres parcourus. Ils prennent en compte notamment la dépréciation du véhicule, les frais de réparation et d’entretien, les dépenses de pneumatiques, la consommation de carburant et les primes d’assurances.

Il est possible d’ajouter les intérêts d’emprunt en cas d’achat de véhicule à crédit, les frais de péages et les frais de stationnement.

Ces frais de déplacement concernent en particulier le transport du domicile au lieu de travail et le transport pendant les heures de travail.

Barème kilométrique applicable aux deux-roues

| Barème kilométrique applicable aux motocyclettes (en €) | |||||

| Puissance administrative (en CV) | Distance (d) jusqu’à 3 000 km | Distance (d) de 3 001 km à 6 000 km | Distance (d) au-delà de 6 000 km | ||

| 1 ou 2 CV | d x 0,395 | (d x 0,099) + 891 | d x 0,248 | ||

| 3,4 ou 5 CV | d x 0,468 | (d x 0,082) + 1 158 | d x 0,275 | ||

| plus de 5 CV | d x 0,606 | (d x 0,079) + 1 583 | d x 0,343 | ||

| Barème kilométrique applicable aux cyclomoteurs (en €) | |||||

| Distance (d) jusqu’à 3 000 km | Distance (d) de 3 001 km à 6 000 km | Distance (d) au-delà de 6 000 km | |||

| d x 0,315 | (d x 0,079) + 711 | d x 0,198 | |||

L’utilisation du barème kilométrique ne dispense pas d’apporter les justifications à l’administration fiscale.

– – – – – – – – – –

Quelques conseils pour y voir plus clair :

Faire un état des lieux des revenus

Pour être prêt le jour J, mieux vaut s’y prendre à l’avance. Afin de remplir correctement votre déclaration d’impôts, prenez le temps de bien classer vos documents tout au long de l’année. Il est important de dresser la liste des revenus, des salaires, des plus valus, des biens immobiliers ou encore des titres.

Attention à ne pas oublier non plus de mettre de côté les justificatifs envoyés plus tôt dans l’année par les organismes qui permettent de remplir la déclaration d’impôts.

Gardez un œil sur le calendrier

Avant d’entreprendre vos démarches pour remplir votre déclaration d’impôts, n’oubliez pas de vérifier les délais dont vous disposez. Pour cela, voir plus haut dans l’article.

Ne pas oublier les réductions d’impôts

Lorsqu’on possède un plan d’épargne retraite, qu’on a un enfant en bas âge à la crèche ou qu’on doit verser une pension à un ex-conjoint, c’est important de garder tous ses documents car ils peuvent entraîner une réduction d’impôts. Pour ce faire, n’hésitez pas à constituer un dossier complet qui recense tous les éléments que vous avez pu récolter dans l’année.

Faites le bon choix entre taux commun et taux individualisé

Si vous partagez votre foyer et que vous hésitez à opter pour le taux d’imposition commun, prenez le temps de la réflexion. En effet, au sein d’un foyer, lorsque les revenus sont très différents, que l’un gagne beaucoup et l’autre moins, il est plus intéressant de garder un taux individualisé car on peut faire face à d’énormes écarts. Prenez garde à ce que le conjoint qui perçoit le moins ne souffre pas d’un taux trop élevé par rapport à sa rémunération. Si votre salaire et celui de votre conjoint sont proches, privilégiez donc le taux commun.

Utiliser le simulateur disponible en ligne

Un simulateur est disponible sur le site impots.gouv.fr, n’hésitez pas à l’utiliser ! Lorsque vous faites face à des choix entre deux régimes d’imposition, le simulateur pourra arbitrer sur la situation. Ce système permet de prendre des décisions plus simplement sans se tromper.

Signalez vos doutes à l’administration

Si, malgré l’usage du simulateur, vous avez encore des doutes quant à votre situation, vous avez la possibilité de mettre un commentaire dans la partie dédiée du formulaire. Si vous n’êtes pas sûr de vous lorsque vous remplissez une case, vous pouvez expliquer votre situation et vos questionnements. Ainsi, si l’administration remarque un problème dans votre déclaration, cela sera une preuve de votre bonne foi.

N’attendez pas la fermeture du site pour modifier votre déclaration

Dans le cas où vous auriez fait une erreur dans votre formulaire, pas de panique ! Jusqu’à la fermeture de votre espace personnel, vous avez la possibilité de modifier votre déclaration d’impôts. Plus on remplit tôt sa déclaration, mieux c’est car on peut la modifier tant que l’espace personnel est ouvert. Mais attention ! Une fois que l’espace est fermé, il ne réouvre généralement que début août et jusqu’à mi-décembre.

Share this content: